DACH-Region

DIGITALE BANCASSURANCE IM ÜBERBLICK

Vor einiger Zeit schrieben die Redakteure des Newsletters finanz-szene.de: „‚Warum macht Ihr so wenig über Bancassurance?‘, werden wir manchmal gefragt. Worauf wir dann immer antworten: Weil wir zu wenig Ahnung davon haben.“ Das scheint vielen so zu gehen. Deshalb haben wir versucht, die wichtigsten Informationen über Bancassurance im Allgemeinen und über digitale Bancassurance im Besonderen aufzubereiten – mit Fokus auf den Deutschen Markt und die benachbarten Märkte Österreich und Schweiz.

RÜCKBLICK

DIE ENTWICKLUNG DER TRADITIONELLEN BANCASSURANCE

Unter Bancassurance versteht man die Kombination von Banken und Versicherungen: Versicherungsprodukte werden über Bankfilialen verkauft. Im Gegenzug erhalten die Banken Vergütungen oder Provisionen. Die meisten Banken haben einen langfristigen Versicherungspartner und umgekehrt.

Bancassurance ist in den 70er Jahren in Europa entstanden und hat sich in den 80ern und 90ern über die ganze Welt verbreitet. Anfang der 2000er Jahre gab es einen regelrechten Bancassurance-Boom, ausgelöst durch die Förderung der privaten Altersvorsorge. 2008 sorgten das Scheitern der Fusion zwischen Allianz und Dresdner Bank, damit verbundene Abschreibungen in Millionenhöhe und der Verkauf der Dresdner Bank an die Commerzbank für Ernüchterung im Bancassurance-Bereich. Damals prophezeite Henri de Castries, langjähriger Vorsitzender von Axa, „die Beerdigung der Bancassurance“. Nichtsdestotrotz hat sich Bancassurance als beständiger Vertriebskanal etabliert.

In vielen Märkten ist Bancassurance bis heute in erster Linie ein Vertriebsweg für Lebensversicherungsprodukte. Diese haben durchschnittlich höhere Verkaufspreise sowie Provisionen und sind tendenziell bankbezogener als Nichtlebenversicherungsprodukte (wie z.B. Lebensversicherungspolicen, die eine Immobilieninvestition abdecken). Zuletzt lag der Anteil von Bancassurance am Neugeschäft in der Lebensversicherung in Deutschland bei ca. 19% und bei ca. 5% in der Nichtlebenversicherung.

POTENZIAL

BANCASSURANCE IST EIN MILLIARDENMARKT

Bereits jetzt beträgt das weltweite Prämienvolumen im Bancassurance-Bereich 648 Milliarden Euro pro Jahr. Und der Vertriebsweg Bancassurance wächst rasant: Laut einer McKinsey-Analyse von 27 Märkten verzeichnete Bancassurance von 2012 bis 2019 ein weltweites Prämienwachstum von 3,6% pro Jahr bei Lebensversicherungen und von 5,3% bei Nichtlebensversicherungen.

Tim Kunde

SCHLÜSSELFAKTOREN

WARUM BANCASSURANCE DIGITAL WERDEN MUSS

Die Anforderungen der Kunden verändern sich

Banken und Versicherer sehen sich mit neuen Kundenanforderungen konfrontiert: Immer weniger Kunden sind bereit, Bankfilialen aufzusuchen – ganz zu schweigen von der abnehmenden Bereitschaft, sich mit Versicherungsmaklern und -vertretern zu treffen. Laut einer 2019 von Bitkom durchgeführten Umfrage wickeln ein Drittel der deutschen Online-Banking-Nutzer (31%) ihre Bankgeschäfte ausschließlich online ab und suchen nie eine Bankfiliale auf.

Stattdessen erwarten die Kunden Lösungen, die es ihnen ermöglichen, ihre finanziellen Angelegenheiten bequem und effizient zu regeln. Doch die verfügbaren Online-Angebote, bei denen Kunden gezwungen sind, sich in verschiedene Portale einzuloggen, wo sie jeweils nur einen kleinen Teil ihrer Finanzen überblicken können, schaffen kein zufriedenstellendes Kundenerlebnis. Eine 2018 durchgeführte, repräsentative YouGov-Umfrage kam zu dem Ergebnis, dass die Mehrheit der Deutschen (52%) ihre Versicherungsverträge direkt über ihr Online-Banking verwalten möchte.

Anteil der Deutschen, die sich für eine Verwaltung ihrer Versicherungsverträge im Rahmen ihres Online-Bankings interessieren

Die Corona-Pandemie hat den Wunsch der Kunden, ihre Geschäfte online abzuwickeln, noch verstärkt. Schon vor der Krise nutzten 79% der Deutschen digitale Angebote im Banken- und Versicherungssektor. Wie eine im April 2020 durchgeführte YouGov-Umfrage ergab, will jeder zehnte von ihnen Bank- und Versicherungsangelegenheiten über die Pandemie hinaus verstärkt online erledigen. Eine McKinsey-Umfrage vom Mai 2020 kam zu einem ähnlichen Ergebnis: 14% der europäischen Kunden denken, dass sie zukünftig Online- und mobiles Banking stärker nutzen werden, auch wenn die pandemiebedingten Lockdowns und Abstandsregeln gelockert werden. Angesichts dieser Zahlen ist es für Banken und Versicherer umso wichtiger, integrierte digitale Plattformlösungen zu entwickeln.

Uta Niendorf

Banken und Versicherer sind einem zunehmenden Ertragsdruck ausgesetzt

Banken und Versicherer stehen vor komplexen Herausforderungen: In der anhaltenden Niedrig- und Nullzinsphase sehen sich Banken mit sinkenden Erträgen konfrontiert. Zudem drohen ihnen in Folge der Corona-Pandemie Einbrüche bei den Geldeinlagen und hohe Kreditausfälle. Derweil sind in der Versicherungsbranche, obgleich sich die durch die Pandemie verursachten Schäden in Grenzen halten, die Gewinne vieler großer Versicherer in der ersten Hälfte des Jahres 2020 deutlich zurückgegangen. Hinzu kommt, dass aufgrund des Konjunkturabschwungs und der geringeren Einkommen privater Haushalte das Neugeschäft rückläufig ist – vor allem im Bereich der Lebensversicherungen.

Vor diesem Hintergrund sehen sich Banken und Versicherer zunehmend unter Druck, neue Einnahmequellen zu erschließen und ihre Kunden zu binden. Digitale Bancassurance ist eine naheliegende Strategie, um die Provisionseinnahmen durch den Verkauf von Versicherungspolicen zu steigern und gleichzeitig den Kunden sinnvolle, digitale Dienstleistungen anzubieten.

Neue Regulatorik ermöglicht Datenaustausch und plattformbasierte Zusammenarbeit

Versicherer waren schon immer auf Daten angewiesen, um Risiken einschätzen und ihre Kunden versichern zu können. Bisher kannten Versicherer nur einen kleinen Ausschnitt des Lebens ihrer Kunden. Versicherern mangelt es an Alltagsrelevanz und es fehlen ihnen umfassende Daten zu den Bedürfnissen und dem Nutzungsverhalten der Kunden. Banken hingegen sind zum einen im Alltag ausgesprochen relevant (die Kundenkontaktfrequenz beim Online-Banking liegt mit ca. 30 Interaktionen pro Monat etwa zehnmal so hoch wie im Versicherungsbereich) und haben zum anderen auch einen besseren Zugang zu Kundendaten. Der Austausch von Kundendaten zwischen Banken und Versicherern war bisher jedoch in vielen Fällen eingeschränkt.

Vor kurzem haben sich die regulatorischen Rahmenbedingungen geändert: Die EU-Zahlungsdiensterichtlinie PSD2 hebt das Monopol der Banken auf den Zugang zu Kontodaten auf. Dank der PSD2 sind Versicherer und andere Drittanbieter nun in der Lage, über standardisierte Schnittstellen (APIs) auf Bankkontodaten zuzugreifen, wenn der Kunde sie dazu autorisiert

REGULATORISCHE RAHMENBEDINGUNGEN

WIN-WIN-WIN

FÜR KUNDEN, VERSICHERER & BANKEN

Intelligente Algorithmen und Machine Learning werden eingesetzt, um Informationen aus Bankkonto-Transaktionen zu erfassen: Zum einen können versicherungsrelevante Informationen wie z.B. der Name des Versicherungsunternehmens und die Versicherungsscheinnummer aus Kontobewegungen erkannt und in einer digitalen Versicherungsübersicht dargestellt werden. Das ist für die Kunden ausgesprochen praktisch: Sie brauchen ihre Versicherungsdokumente nicht parat zu haben, sondern können die Informationen automatisch übermitteln lassen. Gleichzeitig können wichtige Lebensereignisse erkannt und sinnvolle Anpassungen des Versicherungsschutzes vorgeschlagen werden. Wird beispielsweise auf einmal Kindergeld auf das Bankkonto eines Kunden überwiesen, kann die Versicherer nachfragen, ob es einen Familienzuwachs gegeben hat, und gegebenenfalls eine Beratung darüber auslösen, welche bestehenden Versicherungen angepasst werden müssen und welche zusätzlichen Versicherungen sinnvoll sein könnten.

Iris Kremers

Wenn Versicherer und Banken ihre IT-Systeme miteinander verbinden und ihre Plattformen verknüpfen, verfügen sie nicht nur über eine enorme Datenmenge, sondern können auch ein nahtloses Omnichannel-Kundenerlebnis schaffen.

Simon Nicholas

Die Lösung: Kooperationen mit Insurtechs

Angesichts dieser drei Entwicklungen sind Banken und Versicherer dringend auf digitale Bancassurance-Lösungen angewiesen. Dabei stehen sie jedoch vor dem Problem, dass die Entwicklung eigener Bancassurance-Plattformen sehr zeit- und kostenaufwendig ist. Dementsprechend kann es sinnvoll sein, mit Insurtech-Unternehmen zusammenzuarbeiten, die über die Technologie, das digitale Know-how und die regulatorischen Möglichkeiten verfügen, um solche Lösungen in kurzer Zeit und mit vertretbarem Kostenaufwand zu entwickeln und umzusetzen.

Der „World Insurance Report“ von Capgemini, der aus Interviews mit mehr als 150 Führungskräften der Versicherungsbranche und 8.000 Versicherungskunden aus insgesamt 32 Ländern erstellt wurde, kommt ebenfalls zu dem Schluss, dass etablierte Versicherer dann Erfolg haben werden, wenn sie mit ausgereiften Insurtech-Unternehmen zusammenarbeiten, um innovative Lösungen zu entwickeln und Daten aus offenen API-Ökosystem zu nutzen.

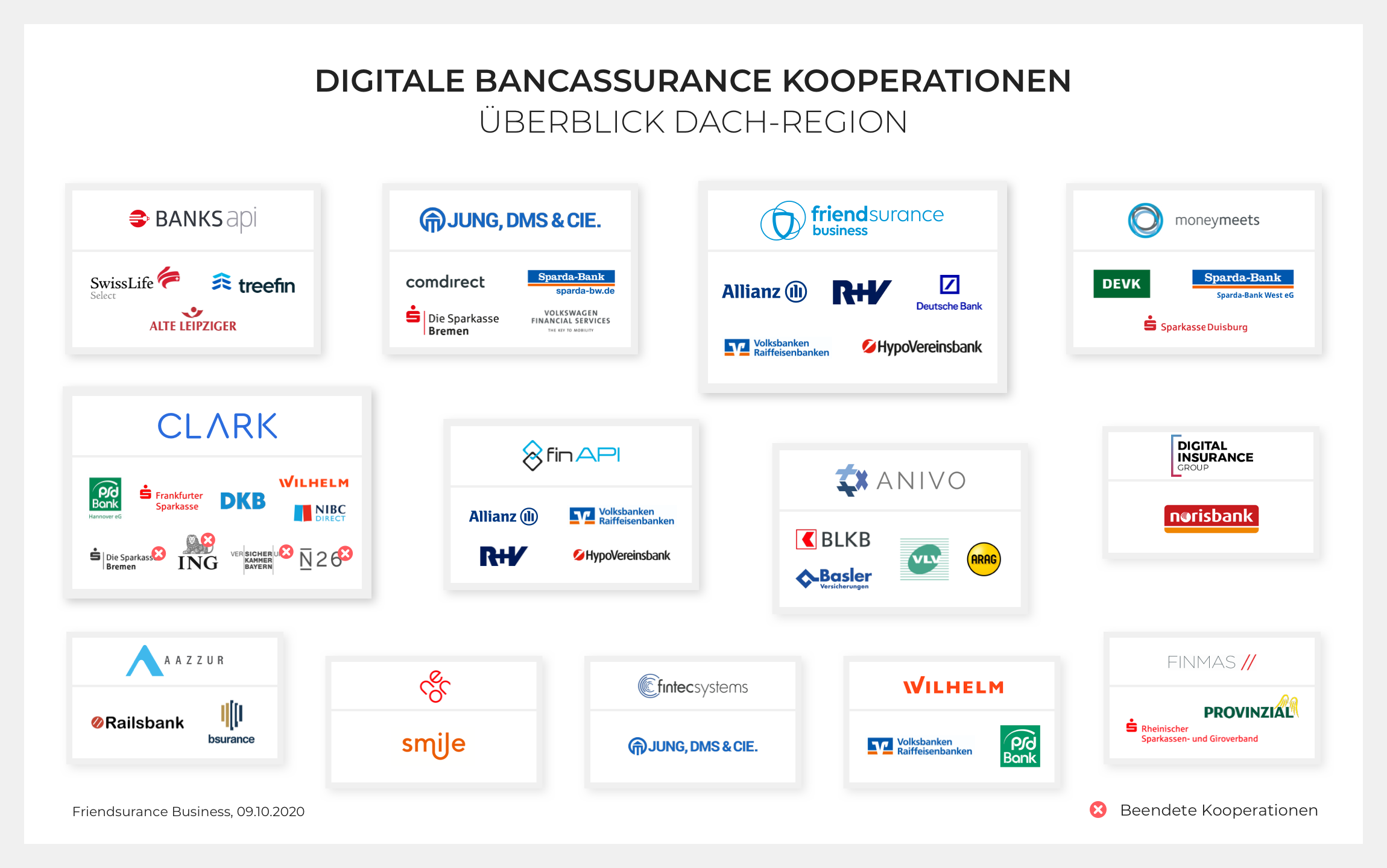

Kein Wunder also, dass es inzwischen zahlreiche Kooperationen im Bancassurance-Bereich gibt, an denen zwei und oft sogar drei Partner beteiligt sind: der Versicherer als Produktanbieter, die Bank als Vertriebsweg und oftmals ein digitaler Anbieter, der die technische Lösung bereitstellt.

Florian Nadler

Einige Insurtechs bieten White-Label-Plattformen, andere bieten individuelle, maßgeschneiderte Lösungen an. Doch welche Insurtechs kooperieren eigentlich mit welchen Banken und Versicherern in der DACH-Region?

STAND 14.09.2020

DIGITALE BANCASSURANCE-KOOPERATIONEN

Übersicht der Player und ihrer Kooperationen samt Jahr der Bekanntwerdung in alphabetischer Reihenfolge:

Kooperationen mit Banken

Kooperationen mit Versicherern

- Basler Versicherungen (2018)

- AXA ARAG Schweiz (2018)

- Vorarlberger Landes-Versicherung in Österreich (2019)

Kooperationen mit Versicherern

- SwissLife Select Deutschland (2019)

- ALTE LEIPZIGER (2018)

Kooperationen mit Fintechs

- Treefin (2017)

Kooperationen mit Banken

- INGDiba (2017)

- N26 (2017)

- PSD Bank Hannover (2017)

- Niederländische NIBC Direct (2017)

- DKB (2017)

- 1822direkt, Tochter der Franfurter Sparkasse(2018)

- Bremer Sparkasse (2018)

- FRAGWILHELM (2018)

Kooperationen mit Versicherern

- Versicherungskammer Bayern (2018)

Kooperationen mit Banken

- Hypovereinsbank (2020)

- Volksbanken Raiffeisenbanken (2019)

Kooperationen mit Versicherern

- Allianz (2020)

- R+V Versicherung (2019)

Kooperationen mit Banken/Versicherern

- Rheinische Sparkassenverband (RSGV) (2020)

- Provinzial Rheinland (2020)

Kooperationen mit Banken

- Deutsche Bank (2018)

Kooperationen mit Banken/Versicherern

- R+V Versicherung (2019)

- Volksbanken Raiffeisenbanken (2019)

- Allianz (2020)

- Hypovereinsbank (2020)

Kooperationen mit Banken

- Sparda-Bank Baden-Württemberg (2019)

- Comdirect (2019)

- Volkswagen Bank (2019)

- Sparkasse Bremen (2020)

Kooperationen mit Banken

- Sparkasse Duisburg (2020)

- Sparda Bank West (2020)

Kooperationen mit Versicherern

- DEVK (2020)

- https://finanz-szene.de/news/28-11-19-deutsche-bank-bancassurance-nordlb-comdirect

- https://www.gdv.de/de/themen/news/stabile-vertriebsstrukturen-50098

- https://www.mckinsey.com/industries/financial-services/our-insights/bancassurance-its-time-to-go-digital

- https://www.mckinsey.com/industries/financial-services/our-insights/european-bancassurance-impact-of-covid-19-and-the-next-normal

- https://www.bitkom.org/Presse/Presseinformation/Beim-Online-Banking-sind-nur-noch-Senioren-zurueckhaltend

- https://www.friendsurance.de/cms/pressemitteilung/Friendsurance-Pressemitteilung-Digitale%20Bancassurance%20Umfrage_20180828.pdf

- https://www.linkedin.com/pulse/after-corona-germans-become-more-digital-banking-insurance-tim-kunde

- https://www.mckinsey.com/industries/financial-services/our-insights/european-bancassurance-impact-of-covid-19-and-the-next-normal#

- https://www.q-perior.com/blog/bancassurance-loesung-der-richtige-schritt-zur-digitalen-und-integrierten-beratung

- https://www.msg-life.com/blog/rethinking-insurance/das-digitale-potential-von-bancassurance

- https://www.linkedin.com/pulse/hdi-bancassurance-setzt-auf-digitale-technologien-iris-kremers/

- https://home.kpmg/im/en/home/insights/2019/08/bringing-bancassurance-into-the-digital-era-fs.html

- https://www.capgemini.com/de-de/news/world-insurance-report-2020

- https://versicherungswirtschaft-heute.de/politik-und-regulierung/2020-07-13/gelingt-den-insurtechs-der-iphone-effekt-fuer-die-versicherungsbranche

Das neon Logo auf der Karte ist das der Brasilianischen NeoN-Bank, nicht des Schweizer FinTechs, das mit smile.direct kooperiert… 🙂

Hallo Julius, da ist uns im Eifer des Gefechts ein Fehler unterlaufen. Vielen Dank für den Hinweis! Und wir haben das natürlich direkt korrigiert.